- グラフを最新に更新しました

- 2023年第2/四半期決算短信の情報を追記しました

どうも、アイクです。

今日は、学情について企業分析していきます。

結論としては

- 営業利益率20%越えの高収益ビジネスモデル

- 13期連続で無借金経営を継続

- リーマンショックで減配しない株主還元意識の高さ

- JACリクルートメントと被らないビジネスを展開

この記事では、

- 学情の概要

- 学情の営業成績

- 学情の財務状況

- 学情の配当戦略

- 学情の将来性

- 最新の業績

について解説します。

なお、本記事では、IRBANK様のデータを引用しています。

それではいってみましょう。

学情の概要

学情は、大学並びに短大の新卒や20代の中途採用といった比較的若い人材を対象に就職支援事業を展開しています。

同じビジネスモデルの企業に投資しても分散投資にならないんじゃない?

確かに、当ブログで公開している私の高配当株ポートフォリオでは、学情と同じく就職支援事業を営んでいるJACリクルートメントにも投資しています。

分散投資とは、単に複数の企業に投資するということではありません。

例えば、日本を代表する自動車メーカーであるトヨタ、ホンダ、スズキ、マツダそしてスバルの5社に投資しても、それは分散投資にはなりません。

自動車に対する需要が低下した時は、5社とも等しく収益が減少するからです。

では、学情とJACリクルートメントの場合はどうかというと、お互いのビジネスモデルには以下のような違いがあります。

- 新卒~20代までの若年層が対象

- 就職博など就職希望者と採用側がリアルでのつながりを持つためのイベントに強み

- 高所得層専門の転職コンサルを展開

上記のように、学情は比較的若い層を対象にした就職コンサルを得意としており、昔ながらのリアルなつながりの場を確保することで転職初心者やITスキルの低い企業にもとっつきやすいサービスを展開しています。

学情の営業成績

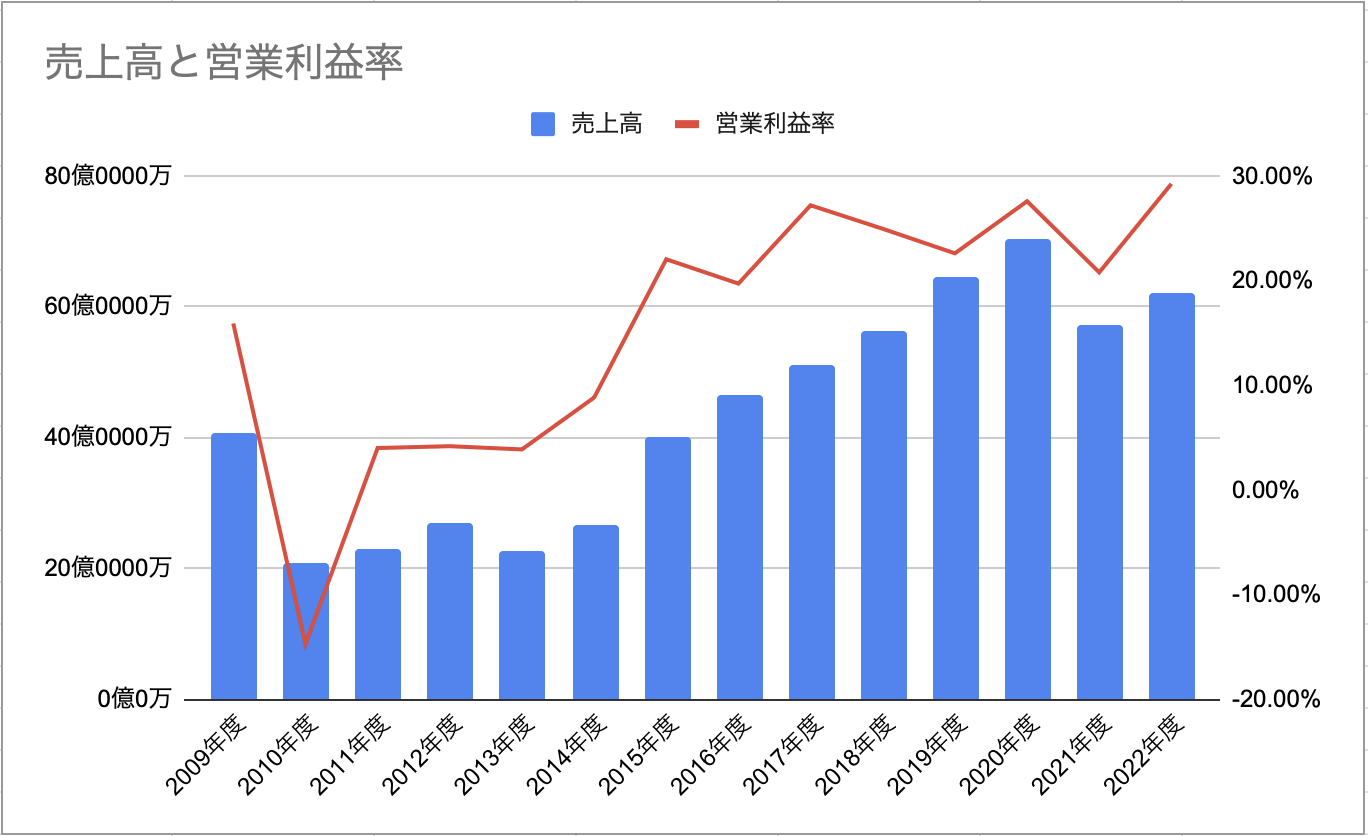

売上高~アベノミクスとIT技術で急成長~

学情の売上高と日本の有効求人倍率の推移を比較すると、同社の業績と就職市場の間には非常に強い相関があることが分かります。

アベノミクスによって日本経済が急速に回復するのに伴い、有効求人倍率が1倍を超えた2014年ころから、就職市場は雇用側が有利な買い手市場から求職者が有利な売り手市場へと変化していきます。

そうして転職市場が活況になるにつれ、同社の業績は大きく成長していきました。

また、同社ではリーマンショック真っ只中の2009年度から、「モバ就」という就職情報を提供する携帯電話の特化サイトを展開するなど、日本でいち早くIT技術を活用したサービスを利用者に提供してきました。

「モバ就」のサービス終了後も、20代専門の転職特化サービス「Re就活」などを展開し、順調に売り上げを伸ばしています。

営業利益率~20%を優に超える高収益を実現~

学情の営業利益率は、2014年度から急激に成長し今では20%を優に超えるレベルにまでなっています。

JACリクルートメント同様、主要な商品が就職希望者であり、在庫管理などが必要ないことから余計な経費が掛からないため利益率が高くなる傾向にあります。

特に、IT技術の価値が市場に広く認知されるようになってからの伸びは素晴らしいの一言です。

JACリクルートメントは2017年度から営業利益率を若干低迷させていましたが、コロナ禍でも学情は横ばいの成績をキープしています(JACは34%→23%に下がってるだけで十二分に高収益なんですがね)。

学情の財務状況

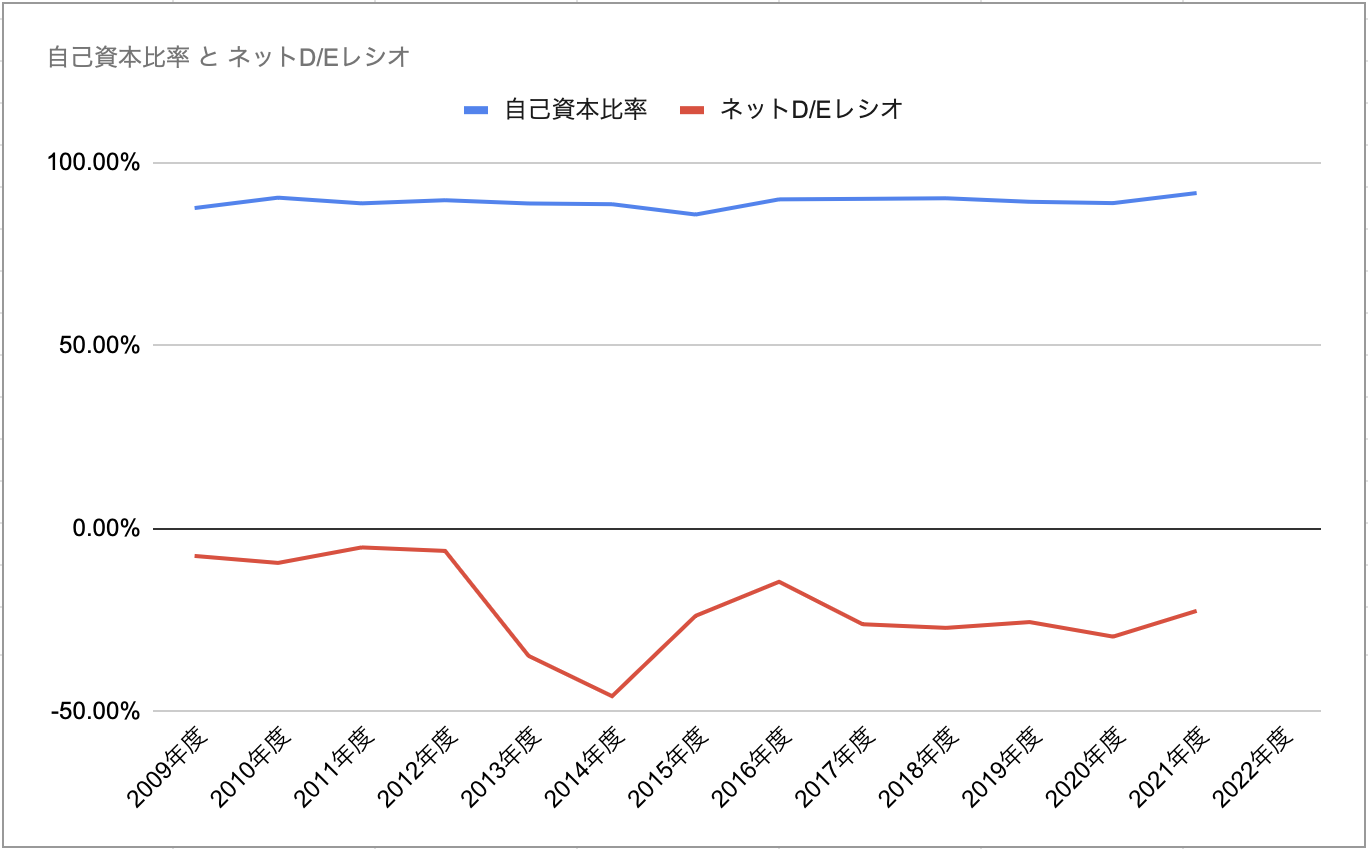

自己資本比率~問題点の見つからない好財務~

学情は、ここ10数年自己資本比率85%以上の超高財務状況を維持しています。

ネットD/Eレシオ~13年連続で無借金経営を継続中~

学情は、記録のある2008年度から現在まで、13期連続で借入金ゼロの無借金経営を継続しています。

ネットD/Eレシオが低くなる要因は大きく下記の二つです。

- 借入金が減少する

- 企業の保有する現金が増える

学情の借入金はすでにゼロ円でこれ以上減少しようがないので、必然的に現金、すなわち内部留保の増加が同社のネットD/Eレシオ減少の要因ということになります。

内部留保は企業のライフポイントのようなものなので、現状、学情の経営状況はどんどん健全になっているということになります。

学情の配当戦略

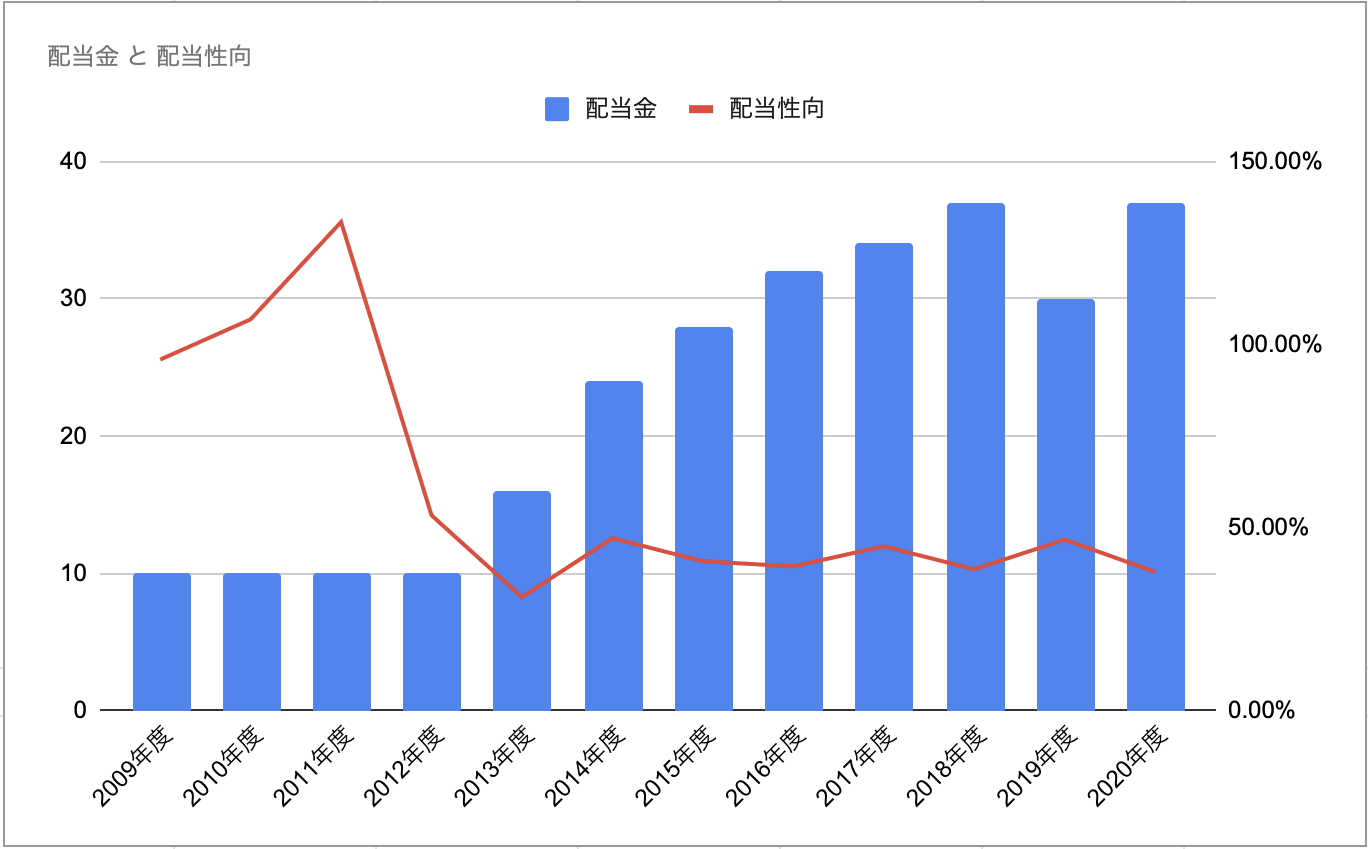

配当金~ショック相場で減配も基本的に右肩上がり~

記録のある2010年度以降、学情は基本的に配当維持もしくは増配で推移してきました。

2010年以降、学情が減配しているのはコロナショック真っ只中の2020年度1回だけです。

配当性向~好財務による高い株主還元意識~

学情の配当戦略で特筆すべきは、2011年度から2期連続で配当性向100%でも減配しなかったことです。

当時は有効求人倍率が回復基調にあり、近々業績が回復見込みがあったのかもしれませんが、これは同社が株主への利益還元を強く意識しており、減配リスクが低いと評価することができますね。

学情の将来性

結論から言うと、転職は今後も伸びていくと予想されます。

既に解説したように、学情の業績は日本の有効求人倍率と非常に強い相関があります。

したがって、同社の将来性を考えるには、今後の就職市場について考える必要があります。

転職サービス大手のリクルートが出した2022年の転職レポートによると、業務の電子化を進めるDX(デジタルトランスフォーメーション)や脱炭素などに代表されるSDGsに向けた取り組みから多くの業種で多様なスキルを持つ人材を広く求める傾向が強まっています。

異業種からの転職者を求める声も強まっていることから、人材と企業をマッチングさせるノウハウを持つ転職コンサル企業に対する需要は高まっていくことが予想されます。

確かに、女性の社会進出や高齢の労働者が増えているものの、今後の日本で日本人の労働者は減少していくと思われます。

しかし、日本で働く労働者は日本人だけではありません。

日本の外国人労働者数は年々増加しており、人口減少が確実視されている日本では、今後もこの傾向は変わらないでしょう。

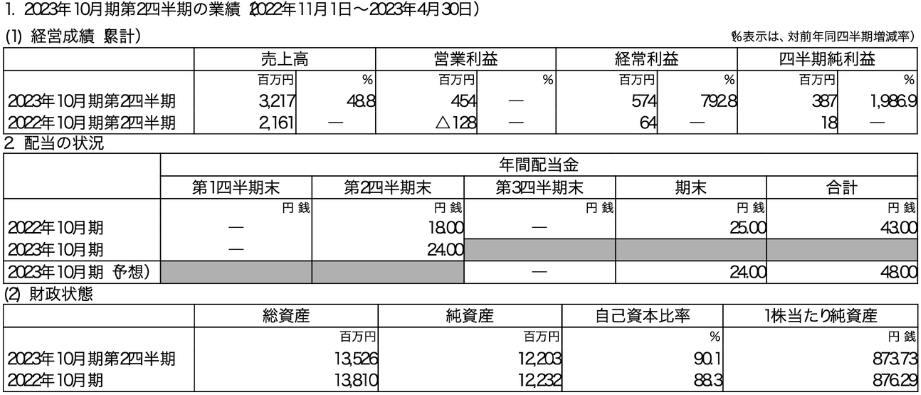

最新の業績

- アフターコロナの波に乗って大幅に増収増益

- 無借金経営は維持

- 有効求人倍率は1倍超えも減少傾向

営業成績

営業成績については、文句なしの一言です。

昨今の売り手市場やアフタコロナから始まった人手不足の波に乗ってビジネスは好調そのものです。

同社の主要ビジネスである就職情報事業は前年同期比152%となりました。

また、同社は本業の他に自社の資産を有価証券に投資しており、それらの配当や利息が上乗せされたことで経常利益や純利益も前年比の7〜10倍ととんでもなく上昇しています。

投資先が不明なため、今後世界経済が後退した場合に評価損を計上する可能性がありますが、本業が好調なうちはそこまで気にする必要はないでしょう。

財務状況

財務状況については、現金が約2億円減ったものの無借金経営を継続中です。

また、現金は減ったものの投資有価証券が約5億円増加しています。

自己資本比率が90%を超え、財務状況は今まで以上に盤石なものとなっています。

今のところ財務面での不安はまったくなく、少々の景気後退なら耐え凌げると考えています。

配当戦略

2/四半期決算時点では、配当金は48円のまま修正はありません。

ただ、当該決算と併せて業績予想の上方修正が発表されています。

修正された純利益を元に配当性向を計算すると40.8%になります。

過去の配当性向と比較して極端に低いわけではないため、配当金を期中に上方修正する可能性は高くありません。

しかし、来期の増配期待は低くありませんし、今回修正した業績予想をさらに上回るようであれば期中の増配発表も十分に期待できます。

まとめ

この記事では、

- 学情の概要

- 学情の営業成績

- 学情の財務状況

- 学情の配当戦略

- 学情の将来性

- 最新の業績

について解説しました。

結論としては

- 営業利益率20%越えの高収益ビジネスモデル

- 13期連続で無借金経営を継続

- リーマンショックで減配しない株主還元意識の高さ

- JACリクルートメントと被らないビジネスを展開

学情は、その業績が日本の有効求人倍率と非常に強い相関がありますので、景気敏感株の部類に入ります。

また、一見すると、JACリクルートメントと同様の事業を展開しており、両方の銘柄をポートフォリオに入れても分散にならないように感じる方もいるでしょう。

しかし、上で解説したように両社のビジネスモデルは対象としている顧客が大きく異なります。

このため、両社の業績は同じような推移となることも多いでしょうが、不景気時に必ず共倒れするとは一概に言えないと考えています。

数十社に分散されたポートフォリオの中に組み入れるなら、分散投資の一角として十分に機能するのではないでしょうか。

学情の企業分析は以上になります。

他の企業の銘柄分析も見たい方は、こちらの記事から飛べるようになっています。

クリエートメディックの高配当企業分析記事をアップしました(累計18企業目) 構成銘柄を更新しました。 配当利回りを更新しました(2022年12月30日現在)どうも、アイクです。今日は、私が実際に投[…]

当ブログでは、日本の個別株について情報発信しています。

別ブログでは日本の個別株以外の投資や日々の生活を快適にするコツや健康に生活する手法など、読者の人生をトータルで改善する情報を提供しています。

私のブログを見て、一人でも人生が好転すれば嬉しいです 〜We can FIRE〜