- 2023年5月期本決算情報を追加しました。

- 各グラフを更新しました。

どうも、アイクです。

今日は、TAKARA&COMPANYについて企業分析していきます。

結論としては

- 参入障壁が高く需要が底堅いビジネスモデル

- 実質無借金の安定経営

- たこ足配当も辞さない株主還元意識

この記事では、

- TAKARA&COMPANYの概要

- TAKARA&COMPANYの営業成績

- TAKARA&COMPANYの財務状況

- TAKARA&COMPANYの配当戦略

- TAKARA&COMPANYの将来性

- 最新の業績

について解説します。

なお、本記事では、IRBANK様のデータを引用しています。

それではいってみましょう。

TAKARA&COMPANYの概要

TAKARA&COMPANYは、東京都豊島区に本社を置く創業70年の老舗で、主要なビジネスとして以下の二つを展開しています。

- 国や企業のディスクロージャー業務の支援

- グローバル展開を目指す企業を書類の翻訳や通訳により支援

企業の適切でわかりやすい情報開示を支援

ディスクロージャー業務とは、国や企業が各方面に情報公開を行うことを指し、株式会社などが公開するIR情報などもこれに含まれます。

TAKARA&COMPANYは、そういった情報公開用の資料を作成する支援をしているというわけですね。

翻訳事業で企業のクローバル化を手助け

そんな人材ゴロゴロしてないだろうから専門家のコンサルは必須かも

TAKARA&COMPANYの営業成績

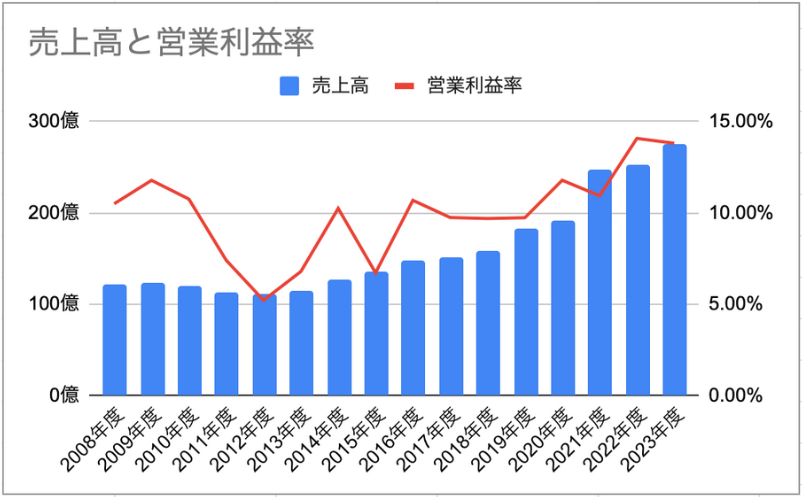

売上高~アベノミクスの波に乗り順調に成長~

リーマンショック以降、日経平均株価が1万円を割るなどの暗黒期であった2013年度まで、TAKARA&COMPANYの業績は低空飛行を続けていました。

営業利益率~7~14%の安定した収益性~

アベノミクス効果で業績が成長軌道に乗った2013年以降、TAKARA&COMPANYの営業利益率は右肩上がりに成長してきました。

最近は特に、開示書類作成ツール「X-Smartシリーズ」などの高収益商品の売れ行きが伸びており、2022年度には過去最高の営業利益率を記録しています。

2015年度に一度大きく下落してますが、これは消費税増税に伴う駆け込み需要により、前年度に受注が集中しているためです。

TAKARA&COMPANYの財務状況

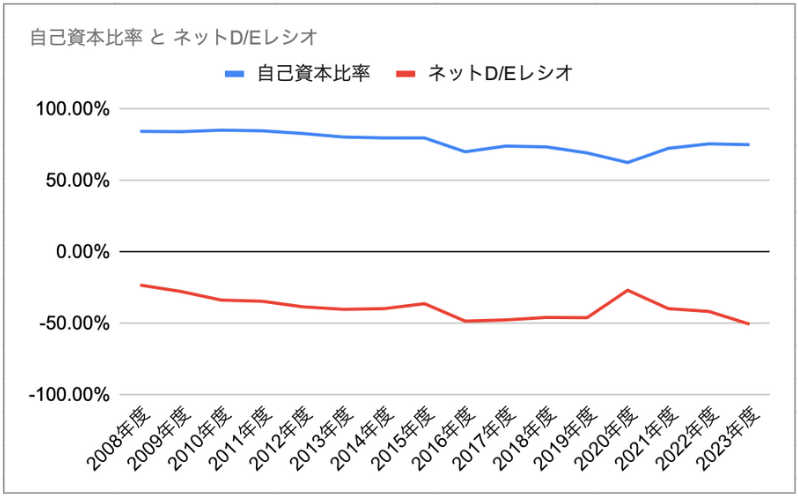

自己資本比率~M&Aに伴う借入でわずかに悪化~

上のグラフを見ると、TAKARA&COMPANYの自己資本比率は少しずつ右肩下がりと嫌な形になってはいるものの、2022年度時点で75%と非常に高い水準を維持していることが分かります。

- 2016年度:自己株式の取得

- 2020年度:サイマル・インターナショナルの買収に伴う借入

ネットD/Eレシオ~借入で悪化も余裕の実質無借金経営~

先程解説したように、TAKARA&COMPANYはビジネスの規模拡大のために借り入れを行ったりもしていますが、記録に残っている2008年度から現在まで実質無借金経営を継続しています。

企業の体力でもある内部留保は2008年度から3倍に成長し、経営の安定感は増すばかりですね。

TAKARA&COMPANYの配当戦略

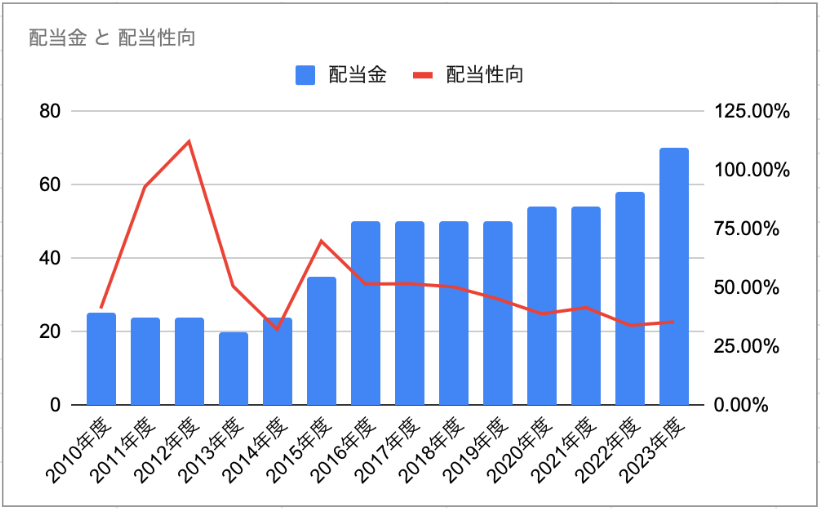

配当金~10年で2倍に成長かつ大幅な減配は無し~

TAKARA&COMPANYの配当利回りは、約3%程度で高配当株というほどではありませんが、リーマンショックを受けても大きな減配をすることなく、業績の成長に合わせて段階的に成長してきました。

2023年度の配当金は、22年度から12円増配して70円の予想となっており、今後も更なる増配に期待が持てます。

配当性向~好財務により一時的なたこ足配当も可能~

過去の実績を見ると、TAKARA&COMPANYは基本的に配当性向が40~50%程度になるように配当金を出す方針ようです。

しかし、リーマンショックなどの不景気時には配当性向100%超えのたこ足配当も辞さないなど、減配リスクはかなり低い印象も受けます。

TAKARA&COMPANYの将来性

私は、TAKARA&COMPANYのビジネスは、以下の理由から今後も成長が見込めるだけでなく、需要も底堅く推移すると考えています。

- ネットの発達で投資環境が改善し続けていること

- テレビ会議を利用する際のリアルタイム通訳の需要

この二つです。

素人でも理解できるIR資料が求められている

ネット証券の台頭により、私を始めとした個人投資家による投資マネーの金額は増加傾向にあり、日本政府もまたNISAやiDeCoといった非課税で投資できる制度を新設して個人投資家の増加を後押ししています。

当然、個人投資家は証券アナリストとような専門知識や情報網は持っていませんから、個人投資家の投資マネーを呼び込むには、今まで以上にIR資料の作りこみが重要になってきます。

とはいえ、業界に精通していない個人投資家でも十分に理解できるようなIR資料を作成するのは容易ではありませんから、長年にわたり多種多様な業種のディスクロージャー業務にかかわってきたTAKARA&COMPANYのノウハウが求められるはずです。

サイマル・インターナショナルの期待大

みなさんご存じのとおり、新型コロナウイルスのパンデミックによる人流の低迷により私たちの働き方は一変しました。

様々なビデオ会議やチャットアプリが登場して、海外渡航の制限などはクリアしましたが、今度は言葉の壁が大きく立ちはだかるようになってきました。

また、日本で外国人労働者を受け入れる体制も徐々に整ってきており、外国人労働者は今後も増加すると予想されます。

今後、コロナ禍がどのように推移するかは予想できませんが、ビジネスチャンスをつかんだり、海外の優秀な人材を取り込むために翻訳や通訳といった需要は伸びていくことが予想されます。

また、政府などを相手に事業を展開する場合、間違いは絶対に許されませんから、サイマル・インターナショナルのような確かな実績のある企業を傘下に持っていることは、他社に対する大きなアドバンテージになるでしょう。

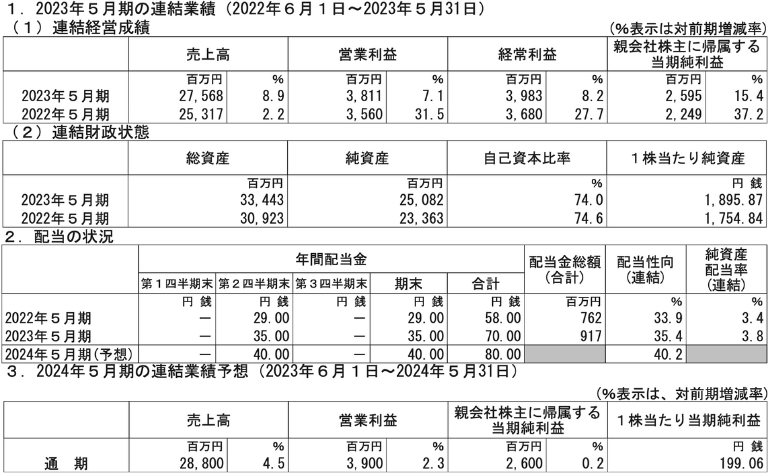

最新の業績

- コロナの影響が弱まったことでビジネス機会が回復

- IR関連商品及び翻訳事業が好調で利益増大

株主総会招集通知の電子提供措置対応のため経費が増加

- 株主優待が廃止※ただ、来期は増配

営業成績

2023年5月期においてTAKARA&COMPANYは増収増益となりました。

増収増益の要因は、コロナによる経済活動の停滞がほぼ無くなったことでビジネスチャンスが増えたことが主なものになります。

特に翻訳事業の成長が凄まじく、前年比143%の増加となっています。

また、仕事の受注残高も現在63億円残っており、さらに対前年で+3億円となっていることから、業績の安定感もかなり高いと考えます。

財務状況

TAKARA&COMPANYの財務状況は盤石の一言です。

簡単に説明すると以下のとおりです。

- 純資産が増えて(現金等が約28億増加)

- 借金が減った(約1億4千万円)

このまま頑張ってほしいです

配当戦略

TAKARA&COMPANYは、今回の本決算で株主優待の廃止を発表しました。

優待廃止の理由は、優待を投資家に届ける際の物流コストが増加しているためということです。

まとめ

この記事では、

- TAKARA&COMPANYの概要

- TAKARA&COMPANYの営業成績

- TAKARA&COMPANYの財務状況

- TAKARA&COMPANYの配当戦略

- TAKARA&COMPANYの将来性

- 最新の業績

について解説しました。

TAKARA&COMPANYは、現状高配当株というわけではありませんが

- 参入障壁が高く需要が底堅いビジネスモデル

- 実質無借金の安定経営

- たこ足配当も辞さない株主還元意識

TAKARA&COMPANYの企業分析は以上になります。

他の企業の銘柄分析も見たい方は、こちらの記事から飛べるようになっています。

クリエートメディックの高配当企業分析記事をアップしました(累計18企業目) 構成銘柄を更新しました。 配当利回りを更新しました(2022年12月30日現在)どうも、アイクです。今日は、私が実際に投[…]

当ブログでは、日本の個別株について情報発信しています。

別ブログでは日本の個別株以外の投資や日々の生活を快適にするコツや健康に生活する手法など、読者の人生をトータルで改善する情報を提供しています。

私のブログを見て、一人でも人生が好転すれば嬉しいです 〜We can FIRE〜