- 2023年第1/四半期決算を解説

- 各グラフを最新に更新

どうも、アイクです。

今日は、世界に誇る日本の損害保険会社、MS&ADインシュアランスについて企業分析していきます。

結論としては

- 安定感抜群のビジネスモデル

- アジアNo.1の損保保険シェア

- 2013年度以降8期連続増配

この記事では、

- MS&ADインシュアランスの概要

- MS&ADインシュアランスの営業成績

- MS&ADインシュアランスの財務状況

- MS&ADインシュアランスの配当戦略

- MS&ADインシュアランスの将来性

- 最新の業績

について解説します。

なお、本記事では、IRBANK様のデータを引用しています。

それではいってみましょう。

MS&ADインシュアランスの概要

MS&ADインシュアランスとは、東京海上日動に続く日本第2位の規模をほこる大手保険会社です。

同社は、リーマンショックによる世界的な大不況を背景に、経営の安定とさらなる成長を求めて三井住友海上、あいおい及びニッセイの3社が合併して2010年度に発足しました。

当時の状況については、三井住友海上が発表した2013 三井住友海上をご参照ください。

合併後は、積極的に海外へ進出し、現在ではアジア圏では損害保険会社としてNo.1の規模となっています。

アジアを始めとした新興国は、経済的な成長は見込めますが地政学リスクが高いため、そういった地域の現地企業には保険の需要は高そうですね。

MS&ADインシュアランスの営業成績

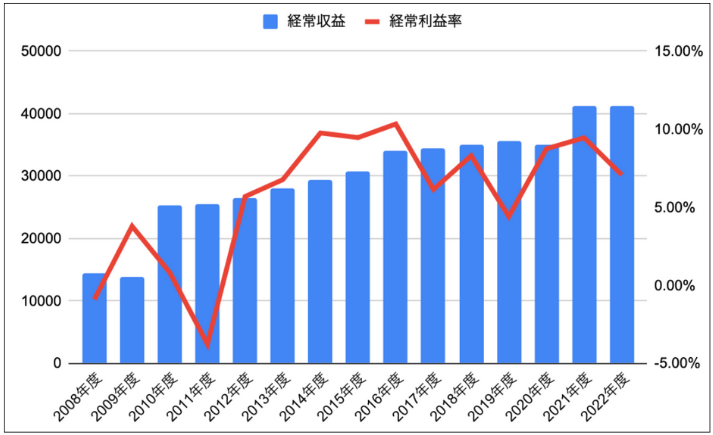

経常収益~発足以降右肩上がりに成長~

MS&ADインシュアランス発足の2010年度以降、同社は右肩上がりに成長してきました。

2010年度に収益が跳ね上がっているのは、三井住友海上の経常収益に、合併したあいおいやニッセイなどの収益が加算されているためです。

経常利益率~利益率が低いのは損害保険の特性~

2020年度の損害保険会社の利益率は、一番高いセコム損保でも7.2%と高くないことが業界全体が抱える問題となっています。

MS&ADインシュアランスの財務状況

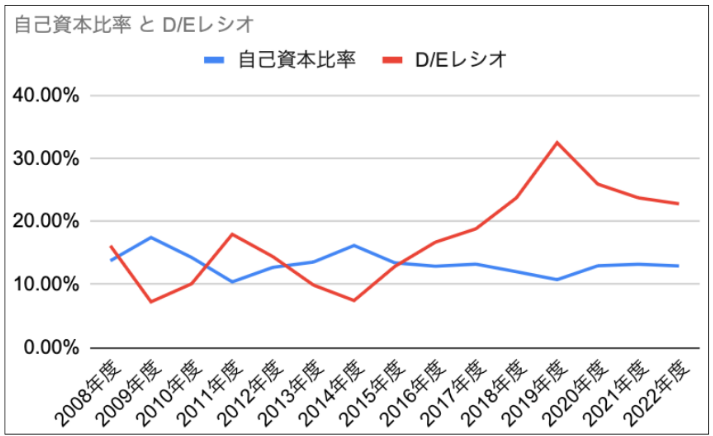

自己資本比率~保険業は自己資本比率が低くなる!?~

D/Eレシオ~企業買収などで数値悪化~

上のグラフを見ると、MS&ADインシュアランスは、2015年からD/Eレシオが右肩上がりになっています。

純資産は2.5兆円から3兆円あたりで安定しているので、有利子負債が増加しているということになります。

有利子負債の中身は同社が発行する社債で、過去のIR情報を見ると、使用用途は主に負債の返済や事業投資のようです。

同社は、海外進出のために世界中の現地保険会社や金融会社と資本提携などを結んでおり、その費用をねん出するために社債発行を決断したようですね。

MS&ADインシュアランスの配当戦略

配当金~連続増配継続中(現在11期)~

上のグラフを見ると、MS&ADインシュアランスは業績が安定し始めた2013年から2022年度まで11期連続で増配しています。

2024年度の予想配当金は240円と12期連続の増配を予定しており、これが履行されると配当金は12年で約4倍以上に成長したことになります。

配当性向~40%前後の安定水準へ~

2021年度時点では、MS&ADインシュアランスの配当性向は約60%とやや高めな数値となっています。

一般的に80%を超えると継続的な増配は難しくなると言われています。

MS&ADインシュアランスの将来性

自己資本比率のところで解説したように、保険会社は契約者に保険金を滞りなく支払えるよう、保険内容に応じた責任準備金を積み立てておくことが法律で定められています。

責任準備金は、保険会社の運用益や保険料などから一部を負債として積み立てるため、保険会社の利益を圧迫する要因となります。

したがって、今後もMS&ADインシュアランスの経常利益率が10%を超えたりすることはないと考えます。

利益より確実な保険金支払いを優先している証拠だからね

最新の業績

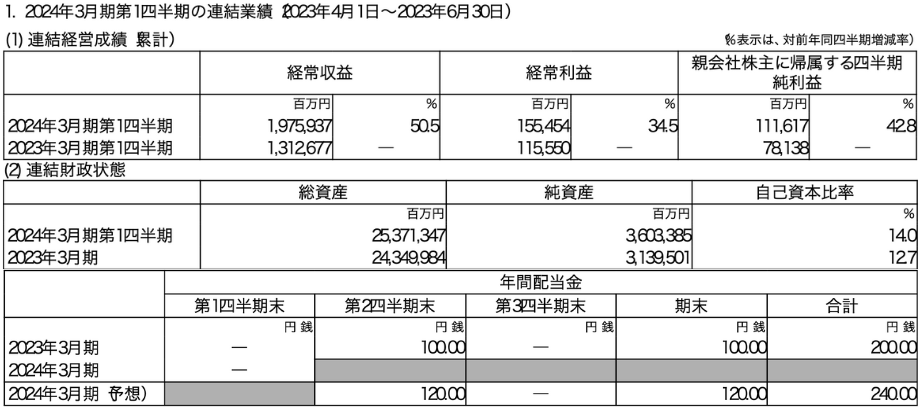

営業成績

第1/四半期は、売上高に相当する経常収益が1.5倍、経常利益も1.3倍に増加と絶好調です。

増収増益の要因は、保険関係の収益と運用益が共に1.5倍になったことです。

生命保険料の収益が前年同期比で+3500億円近く増加したのが特に大きいです。

財務状況

財務状況については、有価証券の評価額アップや新たな買い付けにより資産が約1兆円増加しました。

負債については、保険契約準備金の増加により約5千億円増加しています。

配当状況

配当金については、昨期末決算で発表した240円から変更はありません。

しかし、業績の進捗状況は、1/四半期ですでに3割達成と好調であり、このペースで行った場合の増配は十分に期待できると思います。

皮算用になりますが、このまま順調に行った場合は一株あたり純利益(EPS)が750円くらいになるので、配当性向40%を維持したとしても配当金は300円程度に増配する可能性があります。

まとめ

この記事では、

- MS&ADインシュアランスの概要

- MS&ADインシュアランスの営業成績

- MS&ADインシュアランスの財務状況

- MS&ADインシュアランスの配当戦略

- MS&ADインシュアランスの将来性

- 最新の業績

について解説しました。

保険会社は、顧客からの保険料という非常に安定した収益構造をしていますが、利益は世界の金融市場に連動する傾向にあるため、トータルで見ると景気敏感株よりと言えます。

しかしながら

- 安定感抜群のビジネスモデル

- アジアNo.1の損保保険シェア

- 2013年度以降8期連続増配

MS&ADインシュアランスの企業分析は以上になります。

他の企業の銘柄分析も見たい方は、こちらの記事から飛べるようになっています。

クリエートメディックの高配当企業分析記事をアップしました(累計18企業目) 構成銘柄を更新しました。 配当利回りを更新しました(2022年12月30日現在)どうも、アイクです。今日は、私が実際に投[…]

当ブログでは、日本の個別株について情報発信しています。

別ブログでは日本の個別株以外の投資や日々の生活を快適にするコツや健康に生活する手法など、読者の人生をトータルで改善する情報を提供しています。

私のブログを見て、一人でも人生が好転すれば嬉しいです 〜We can FIRE〜